Изменения с 2025 года:

Все налогоплательщики, применяющие УСН становятся плательщиками НДС. Но добавили в ст.145 НК обязательное освобождение от НДС при доходе до 60 млн.руб в год;

- Прогрессивная ставка НДФЛ, в т.ч. и для ИП на ОСНО;

- Амнистия по дроблению бизнеса. Без штрафов, пеней и доначислений. Появился термин «дробление бизнеса»;

- Увеличение налога на прибыль на 5%;

- Введен Туристический налог;

- Увеличение Имущественных налогов и госпошлин;

- Возможность применять АУСН для селлеров на маркетплейсах.

- При переезде в новый регион придется платить налог по УСН по ставке прежнего места регистрации.

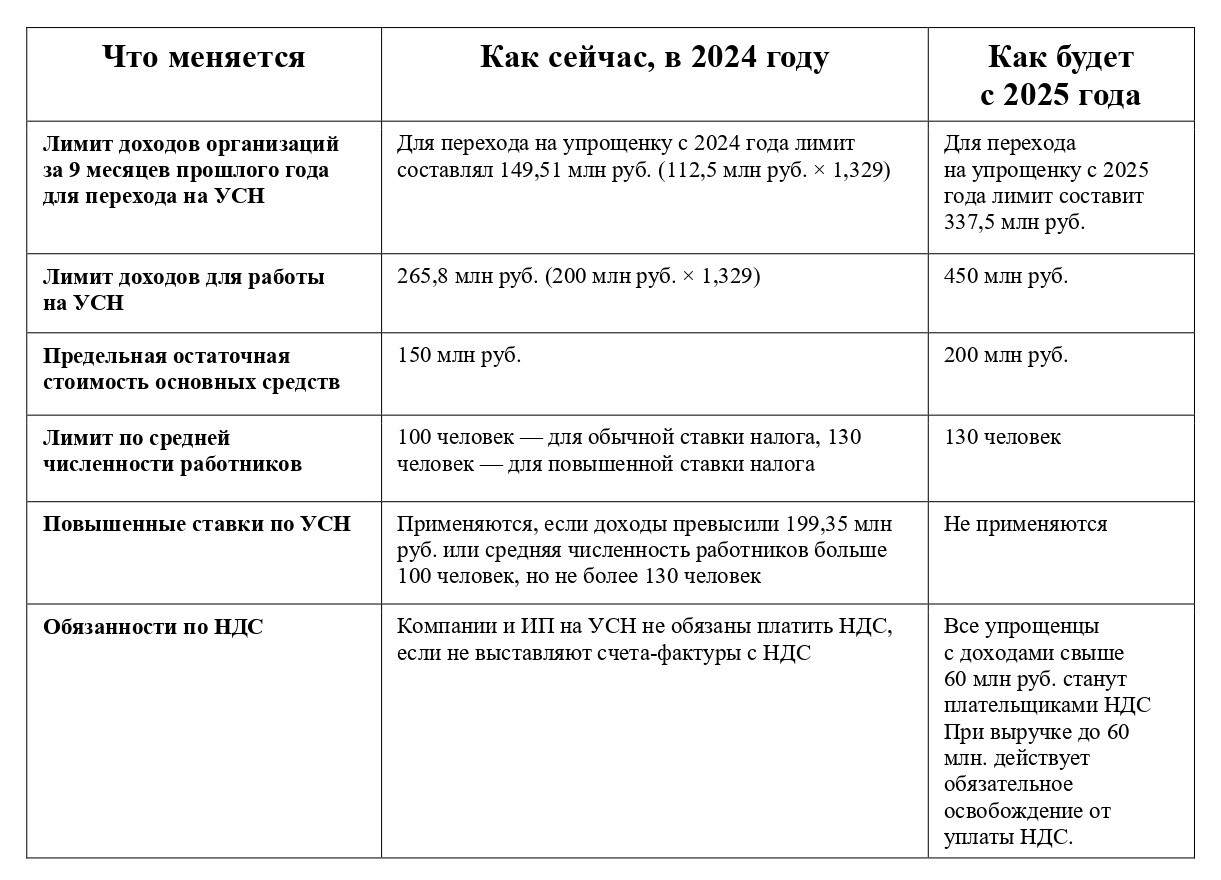

УСН

Больше компаний смогут применять упрощенку, поскольку лимиты доходов и стоимости основных средств увеличат и их ежегодно будут индексировать. Все параметры обновленной УСН в сравнении с действующими правилами смотрите в таблице ниже.

Как изменится УСН с 2025 года

*Подробнее в следующей статье.

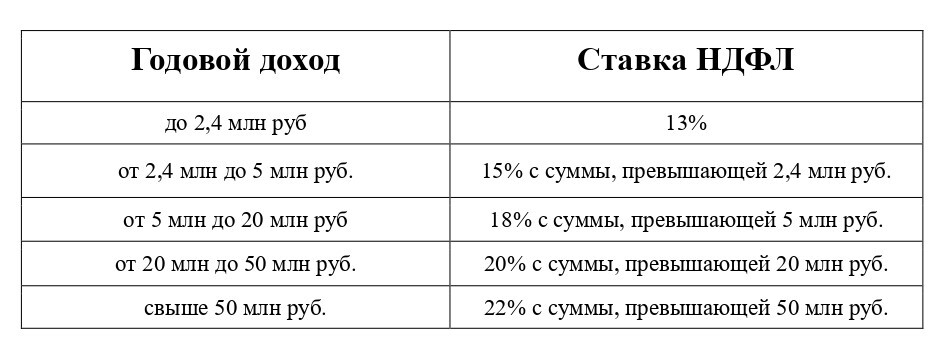

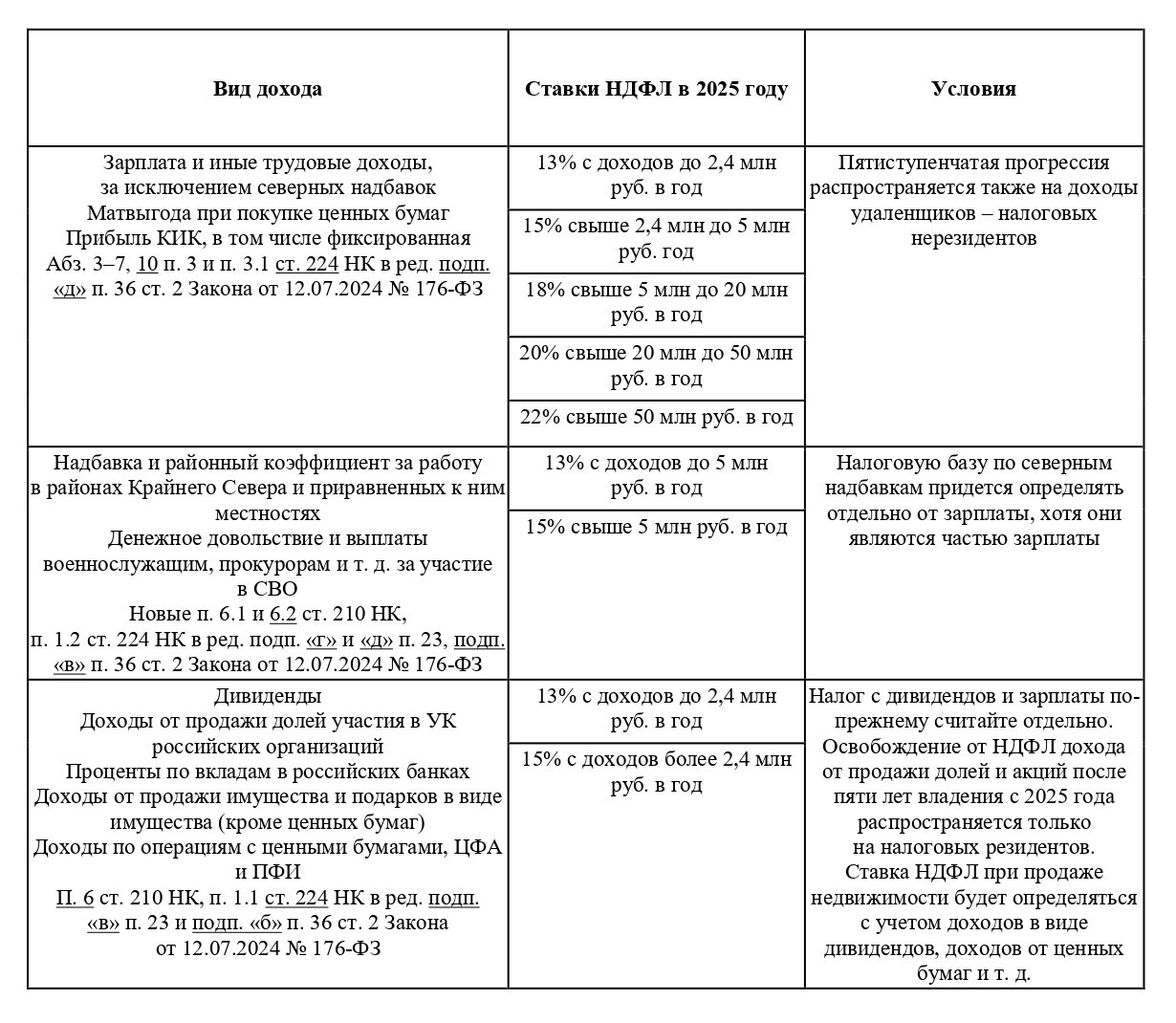

НДФЛ:

С 2025 года расширили прогрессивную шкалу НДФЛ. Порядок применения ставок зависит от налогового статуса физлица и вида дохода. Одновременно увеличили вычеты на детей, а также ввели новый стандартный вычет. Это предусмотрено Законом от 12.07.2024 № 176-ФЗ.

Какие ставки НДФЛ будут действовать по разным видам доходов с 2025 года

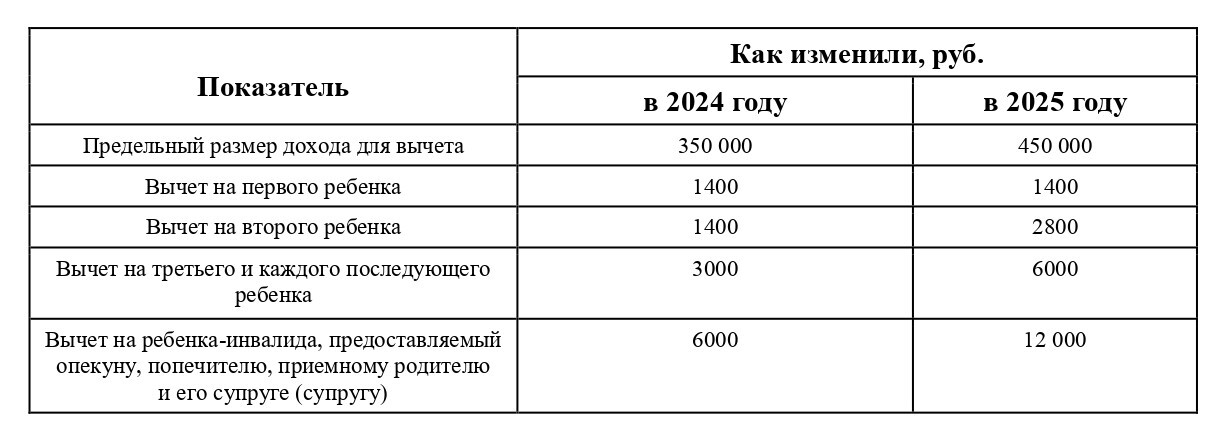

Вычеты на детей.

С 2025 года увеличили предельный доход для детских вычетов с 350 тыс. до 450 тыс. руб. Увеличили размеры вычетов на второго и последующих детей. Размер дополнительного вычета на ребенка-инвалида больше не будет зависеть от того, кто за ним ухаживает: родители (усыновители) или приемные родители (опекуны). Все изменения по детским вычетам с 2025 года — в таблице ниже.

Как изменили вычеты на детей с 2025 года

Предоставлять детские вычеты работникам с 2025 года нужно без заявления (абз. 13 подп. 4 п. 1 ст. 218 НК в ред. подп. «а» п. 28 ст. 2 Федерального закона от 12.07.2024 № 176-ФЗ). По итогам года налоговики перепроверят расчет. Излишек вычета сотрудник сам должен будет вернуть в бюджет по уведомлению из ИФНС. Такая ситуация возможна, если человек одновременно получал вычеты у нескольких работодателей, то есть фактически в двойном размере. Семьи с низкими доходами (не выше 1,5 МРОТ) часть начисленного НДФЛ смогут вернуть. Правда, только в 2026 году.

НАЛОГОВАЯ АМНИСТИЯ Федеральный закон от 12.07.2024 N 176-ФЗ

В НК РФ закреплены два термина:

- Дробление бизнеса;

- Добровольный отказ от дробления бизнеса.

Дробление бизнеса — это разделение единой предпринимательской деятельности между несколькими формально самостоятельными организациями и ИП, контролируемыми одними и теми же лицами. (пп. 1 п. 1 ст. 6 Закона N 176-ФЗ).

Добровольный отказ от дробления бизнеса — уплата налогов лицами, применявшими дробление, в суммарном размере по всем ранее разделенным бизнесам (пп. 2 п. 1 ст. 6 Закона N 176-ФЗ).

Всем, кто готов отказаться от схем дробления и начать работать «в белую», предоставлена налоговая амнистия, при этом должны одновременно выполняться условия:

- Дробление бизнеса в целях уменьшения налогов совершено в 2022-2024 годах и обнаружено во время налоговой проверки;

- В 2025-2026 годах нарушитель добровольно отказался от дробления.

В этом случае неуплаченные налоги, пени и штрафы за 2022-2024 годы в связи с применением схем дробления не будут взыскивать, а задолженность спишут.

При проведении налоговой проверки выявлено дробление с использованием спецрежимов, цель которого — занижение налогов за периоды 2022 — 2024.

Решение по проверке за 2022 — 2024 годы вступило в силу после того, как начал действовать Закон N 176-ФЗ (то есть после 12.07.2024).

В 2025 — 2026 годах налогоплательщик объединил бизнесы и добровольно отказался от искусственного дробления.

Не распространяются нормы об амнистии на налогоплательщиков:

- Дробивших бизнес без применения спецрежимов;

- В отношении которых не проводились налоговые проверки за 2022 — 2024 годы, то есть если у налоговиков нет информации о факте дробления с использованием спецрежимов;

- В отношении которых проверка за 2022 — 2024 годы проводилась, но решение по итогам проверки, в результате которой инспекторы выявили дробление, вступило в силу до начала действия Закона N 176-ФЗ — до 12.07.2024.

*подробнее в отдельной методичке от налоговой, следующая статья на сайте.

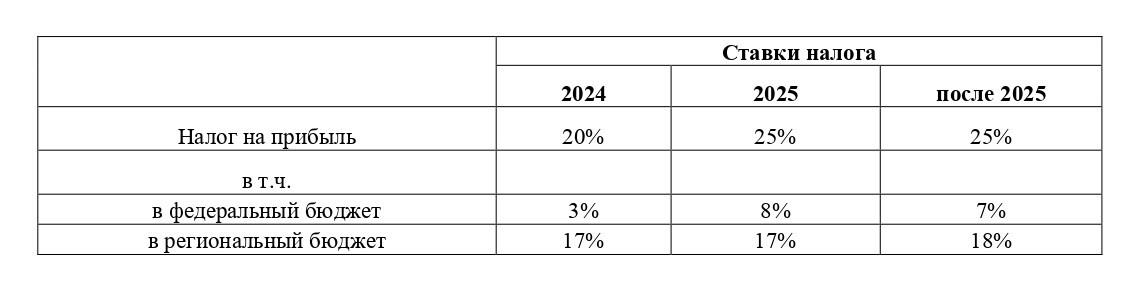

ИЗМЕНЕНИЯ ПО НАЛОГУ НА ПРИБЫЛЬ

Новые ставки по прибыли

НОВЫЙ ВЫЧЕТ ПО НАЛОГУ НА ПРИБЫЛЬ

Появился федеральный инвестиционный налоговый вычет, применяемый к налогу на прибыль, подлежащему уплате в федеральный бюджет.Региональный инвестиционный вычет стал бессрочным (ранее планировали, что с 2028 года не применятся).

НОВЫЙ ТУРИСТИЧЕСКИЙ НАЛОГ (бывший туристический сбор)

С 1 января 2025 года платить туристический налог будет весь гостиничный бизнес, в том числе компании и ИП на упрощенке (п. 83 ст. 2 Федеральный закон от 12.07.2024 № 176‑ФЗ). При этом место размещения должно быть в собственности и числиться реестре классифицированных средств размещения.

Налоговая ставка. Конкретный размер ставки определят регионы, но она не должна быть выше, чем в НК: Ставка туристического налога будет постепенно увеличиваться. В 2025 году она составит 1 процент от стоимости номера. Затем каждый год будут прибавлять по 1 проценту, и так до 2029 года. При этом сумма минимального налога не может быть меньше 100 руб. за сутки проживания.

Но, Законодатели добавили новые исключения в перечень расходов для УСН (п. 1 ст. 346.16 НК РФ). С 2025 года в расходы "упрощенцы" не смогут включать в расходы уплаченный туристический налог (подп. 22 п. 1 ст. 346.16 НК РФ в будущей редакции).

НОВАЯ СТАВКА НАЛОГА НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

Регионам дано право устанавливать повышенную ставку налога на имущество организаций до 2,5% для кадастровой недвижимости, превышающей 300 млн руб. (в 2024 году максимальная ставка — 2%).

НОВЫЕ УСЛОВИЯ ДЛЯ ЛЬГОТЫ ПО ЗЕМЕЛЬНОМУ НАЛОГУ

Льготную ставку земельного налога 0,3% не могут применять собственники земель, кадастровая стоимость которых более 300 млн руб. Уплачивать налог по таким участкам надо по «местной» ставке — до 1,5%.

Исключения:

- Участки сельхозназначения или относящиеся к землям в составе зон с/х использования в населенных пунктах и используемые для сельхозпроизводства;

- Участки, ограниченные в обороте по законодательству, предоставленные для обеспечения обороны, безопасности и таможенных нужд.

Для сравнения — в 2024 году льготная ставка земельного налога не зависит от кадастровой стоимости участка.

ИЗМЕНЕНИЯ ПО ГОСПОШЛИНАМ пункт 1 статьи 333.19 НК РФ :

Выросла пошлина за регистрацию прав (обременений, сделок) на кадастровую недвижимость стоимостью более 22 млн руб. Госпошлина составляет 0,1% от цены сделки (а не твердую сумму 22 тыс. руб.). При этом размер платежа установлен:

- Не менее 0,1% кадастровой стоимости недвижимости на дату обращения за совершением юридически значимого действия;

- Не более 1 млн руб.

АУСН нововведения

АУСН распространили на все регионы. На настоящий момент АУСН действовал в режиме эксперимента в 4 регионах: г. Москва, Московская область, Калужская область, Республика Татарстан.

С 2025 года на АУСН можно будет работать во всех регионах. Но автоматизированную упрощенку должен ввести субъект своим законом (ст. 1 Федерального закона от 25.02.2022 №17-ФЗ).

08.08.2024 подписан Закон о внесении изменений в Закон 25 февраля 2022 года N 17-ФЗ "О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения»

Налогоплательщики, применяющие специальный налоговый режим, вправе через личный кабинет налогоплательщика уполномочить операторов электронных площадок, осуществляющих информационный обмен с налоговыми органами, на передачу в налоговый орган сведений, установленных статьей 15.1 настоящего Федерального закона."

Статью 7 дополнить частью 5 следующего содержания:

"5. Датой получения доходов налогоплательщиком на основе агентских договоров, договоров поручения либо договоров комиссии у принципала, доверителя либо комитента признается дата поступления денежных средств на его счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (в том числе путем зачета встречных однородных требований или перечисления (выплаты) денежных средств по поручению принципала, доверителя либо комитента третьим лицам).";

Статья 15.1. Порядок передачи сведений операторами электронных площадок

1.Операторы электронных площадок передают в электронной форме в налоговые органы информацию о произведенных с налогоплательщиком зачетах встречных требований, а также о полученных от налогоплательщика суммах агентских вознаграждений в срок не позднее 10-го числа месяца, следующего за месяцем, в котором произведены указанные операции.

ЛЬГОТНЫЕ СТАВКИ в отдельных регионах.

Регионы могут самостоятельно снижать ставки отдельных налогов, например, УСН. Ставки УСН Доходы могут колебаться в разных регионах от 1%-5%, при законодательной ставке в 6%. УСН Доходы-Расходы аналогично от1% до 14%. Обычная ставка 15%. Причем ставки налога могут зависить от вида деятельности, а могут не зависить и применяться ко всем.

С 2025 года при переезде в новый регион придется платить налог по УСН по ставке прежнего места регистрации.

При переезде в новый регион компании и ИП на упрощенке будут в течение трех лет платить налог по ставке прежнего места регистрации, если на новом месте регистрации ставка налога оказалась ниже (п. 2 ст. 346.21 НК РФ в новой редакции).

Для тех, кто уже переехал или только собирается сменить адрес и переехать в новый регион в 2024 году, переходных правил не ввели. Если ничего не поменяется, эти упрощенцы будут считать налог по УСН за 2024 год по прежним правилам, то есть по ставке нового региона

ЧТО ЕЩЕ ИЗМЕНИТСЯ С 2025г.:

- Налоговые каникулы ИП продлили до 31.12.2026;

- Срок уплаты фиксированных взносов ИП перенесли с 31.12 на 28.12;

- Срок уплаты авансовых платежей по НДФЛ ИП на ОСНО перенесли с 25 числа на 28 число;

- ИП на патенте.С 2025 года не смогут применять ПСН если доходы в 2024 году оказались выше 60 млн руб. Законодатели внесли поправки в подпункт 1 пункта 6 статьи 346.45 НК РФ.При этом с лимитом сравниваются доходы по УСН и патенту.

- Ввели новый порядок расчета пеней для организаций.

- Законодатели добавили новый пункт 5.1 в статью 75 НК РФ:

- За период с 31-го по 90-й дни просрочки — по 1/150 ставки, а с 91-го дня просрочки уже опять по 1/300 ставки Центробанка.

- Изменили порядок принудительного перехода с УСН на ОСН. Если компания или ИП превысят лимиты для УСН, то утратят право на "упрощенку" с первого числа месяца, в котором допустили превышение. По действующим в 2024 году правилам налогоплательщики теряют право на УСН и автоматически переходят на ОСН с начала квартала, в котором нарушили условие (п. 4 ст. 346.13 НК РФ).

- Повысили лимиты по страховым взносам для малого бизнеса. Для компаний и ИП из реестра МСП сохранили пониженный тариф 15%, но в 2025 году по пониженному тарифу 15 процентов начисляются взносы с выплат, которые превышают 1,5 МРОТ. А с выплат в пределах 1,5 МРОТ начислите взносы по общему тарифу 30 процентов

- Для ИП на УСН Д-Р разрешили включать в расходы взносы за себя и 1%, подлежащие уплате в текущем году (без факта их уплаты), даже если срок уплаты переносится на первый рабочий день следующего года (пп.3 п.2 ст.346.17).

Взносы за 2024 год и более ранние периоды, которые уплатили после 31.12.2024 года, ИП смогут учесть в расходах на дату уплаты при определении налоговой базы за налоговые (отчетные) периоды 2025-2027 гг. ;